Содержание

Зачем нужен учет доходов и расходов: Основы домашней бухгалтерии

Кто из нас не мечтал о финансовой свободе? Представьте: вы открываете кошелек, а там – полный порядок. Каждая копейка на своем месте, и вы точно знаете, куда уходят ваши деньги. Звучит как сказка? А вот и нет! Это вполне реально, если взять на вооружение домашнюю бухгалтерию. Но с чего начать? Как не утонуть в море цифр и таблиц? Давайте разберемся вместе!

Домашняя бухгалтерия – это не просто модное словосочетание. Это мощный инструмент, который может перевернуть вашу финансовую жизнь с ног на голову (в хорошем смысле, конечно). Вы когда-нибудь задумывались, почему в конце месяца деньги испаряются быстрее, чем утренний туман? Ответ прост: без учета доходов и расходов мы часто не замечаем, как мелкие траты превращаются в финансовую черную дыру.

Но не спешите паниковать! Вести домашнюю бухгалтерию – это не rocket science. Начать можно с малого: простой блокнот и ручка уже сделают революцию в вашем бюджете. Записывайте каждую покупку, от утреннего кофе до коммунальных платежей. Удивитесь, но даже эта простая привычка может открыть вам глаза на многие финансовые «дыры».

Цифровая эра: приложения и программы

Живем в 21 веке, так почему бы не использовать его преимущества? Сегодня существует море приложений для ведения домашней бухгалтерии. Они не только сэкономят ваше время, но и предоставят наглядную статистику. Хотите узнать, сколько вы тратите на развлечения? Два клика – и вот перед вами красочный график. Удобно, не правда ли?

Но не все то золото, что блестит. Выбирая приложение, обратите внимание на безопасность данных. Ведь вы доверяете ему информацию о своих финансах. Кроме того, некоторые программы могут оказаться слишком сложными для новичков. Начните с простых решений и постепенно усложняйте систему.

Планирование – ключ к успеху

Знаете, в чем секрет успешной домашней бухгалтерии? В планировании! Это как навигатор в мире финансов. Вы же не отправляетесь в путешествие без карты? Так и с деньгами – нужен четкий маршрут. Начните с составления бюджета на месяц. Распределите доходы по категориям расходов: обязательные платежи, продукты, развлечения и так далее.

Но тут есть подводные камни. Не стоит планировать бюджет с точностью до копейки. Оставьте небольшой запас на непредвиденные расходы. Жизнь любит подкидывать сюрпризы, и лучше быть к ним готовым. К тому же, слишком жесткий бюджет может вызвать стресс и желание все бросить. Помните: домашняя бухгалтерия должна помогать, а не создавать дополнительные проблемы.

Психология экономии: как перехитрить себя

Ведение домашней бухгалтерии – это не только о цифрах. Это еще и о психологии. Мы часто тратим деньги импульсивно, под влиянием эмоций. Как с этим бороться? Есть несколько хитростей. Например, правило 24 часов: перед крупной покупкой подождите сутки. Часто оказывается, что желание уже прошло.

Еще один психологический трюк – визуализация целей. Хотите накопить на отпуск? Повесьте фотографию желаемого места отдыха на видном месте. Каждый раз, когда захочется потратить деньги на ненужную вещь, взгляд будет падать на фото, напоминая о главной цели.

Инвестиции: от копилки до фондового рынка

Домашняя бухгалтерия – это не только про экономию. Это еще и про грамотное распоряжение средствами. Когда вы начнете вести учет, может оказаться, что у вас появляются «свободные» деньги. Что с ними делать? Инвестировать! Нет, речь не о рискованных операциях на бирже (хотя, почему бы и нет, если вы готовы рискнуть?). Начать можно с малого: откройте накопительный счет в банке или купите облигации.

Но будьте осторожны: мир инвестиций полон подводных камней. Не вкладывайте все яйца в одну корзину и не гонитесь за сверхприбылями. Помните: стабильный небольшой доход лучше, чем риск потерять все.

Форум домашняя бухгалтерия: учимся вместе

В мире финансов лучше не быть одиночкой. Почему бы не поделиться опытом с единомышленниками? Форумы по домашней бухгалтерии – отличное место для обмена идеями и лайфхаками. Здесь вы найдете ответы на вопросы, которые боялись задать, и узнаете о новых способах экономии.

Но не принимайте все советы за чистую монету. То, что работает для одного, может не подойти другому. Используйте форумы как источник вдохновения, а не как руководство к действию. И не забывайте: ваши финансовые данные – это личная информация. Будьте осторожны, делясь деталями своего бюджета в интернете.

Семейный бюджет: как не поссориться из-за денег

Если вы живете не один, то рано или поздно встанет вопрос о совместном бюджете. И тут начинается самое интересное! Как совместить разные финансовые привычки и цели? Как не поссориться из-за того, что один тратит больше другого? Ответ прост: коммуникация и компромисс.

Начните с обсуждения общих финансовых целей. Хотите купить квартиру или накопить на образование детей? Отлично, теперь у вас есть общая цель. Распределите обязанности: кто будет вести учет, кто – планировать бюджет. И главное – будьте честными друг с другом. Скрытые траты могут разрушить не только бюджет, но и отношения.

Финансовая грамотность: инвестиция в будущее

Ведение домашней бухгалтерии – это первый шаг к финансовой грамотности. Но не останавливайтесь на достигнутом! Читайте книги по финансам, посещайте семинары, смотрите обучающие видео. Чем больше вы знаете о мире денег, тем увереннее будете себя чувствовать.

Помните: финансовая грамотность – это не конечная цель, а процесс. Мир финансов постоянно меняется, появляются новые инструменты и возможности. Будьте в курсе этих изменений, и ваш бюджет скажет вам «спасибо»!

Итак, мы с вами прошли путь от простой записной книжки до сложных финансовых стратегий. Домашняя бухгалтерия – это не просто цифры в таблице. Это путь к финансовой свободе и спокойствию. Начните сегодня, и уже через месяц вы удивитесь, насколько лучше стали понимать свои финансы. А через год? Кто знает, может быть, вы уже будете давать советы другим на форуме по домашней бухгалтерии!

Инструменты для ведения семейного бюджета: От блокнота до мобильных приложений

В мире финансов, как в джунглях, без правильного снаряжения далеко не уйдешь. А что может быть важнее для семейного бюджета, чем надежные инструменты учета? От простого блокнота до навороченных приложений – выбор огромен. Но как не заблудиться в этом многообразии и выбрать то, что действительно поможет привести финансы в порядок?

Начнем с азов. Помните старый добрый блокнот? Не спешите списывать его со счетов! Для многих это по-прежнему самый удобный способ вести учет расходов. Взял, черканул – и готово. Никаких сложных интерфейсов, обновлений и подписок. Да и батарейка никогда не сядет в самый неподходящий момент. Но у этого метода есть и обратная сторона медали – попробуй-ка посчитать общую сумму расходов за месяц или составить красивый график. Тут уже придется попотеть с калькулятором в руках.

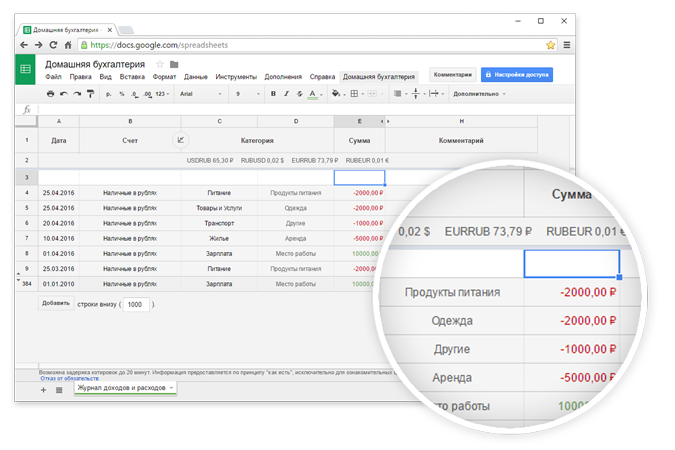

А что если шагнуть немного дальше? Excel или Google Таблицы – вот где раздолье для любителей структурировать данные. Создал несколько листов, накидал формул – и вуаля, бюджет как на ладони. Можно даже построить красивые диаграммы, чтобы наглядно увидеть, куда утекают денежки. Но и тут есть свои подводные камни. Не каждый готов часами корпеть над таблицами, особенно если с формулами отношения не сложились еще со школы.

Мобильные приложения: финансы в кармане

А теперь давайте заглянем в мир современных технологий. Мобильные приложения для ведения бюджета – это как швейцарский нож в мире финансов. Все под рукой, в любой момент можно добавить расход или доход, а программа сама все посчитает и покажет в виде красивых графиков. Звучит как мечта, не правда ли?

Но как выбрать то самое приложение, которое не подведет? Вот несколько критериев, на которые стоит обратить внимание:

- Интуитивный интерфейс: если для добавления покупки нужно пройти семь кругов меню, долго вы так не протянете.

- Синхронизация: возможность работать на разных устройствах – это большой плюс.

- Безопасность: ваши финансовые данные должны быть под надежной защитой.

- Аналитика: чем больше разных отчетов и графиков, тем лучше вы будете понимать свой бюджет.

- Возможность совместного использования: если ведете семейный бюджет, это просто необходимо.

Среди популярных приложений можно выделить Money Manager, YNAB (You Need A Budget), Mint и наш отечественный CoinKeeper. Каждое из них имеет свои особенности и фишки. Например, YNAB славится своей философией распределения денег по конвертам, а CoinKeeper привлекает пользователей игровыми элементами. Но помните: идеального приложения для всех не существует. То, что подходит вашему соседу, может оказаться совершенно неудобным для вас.

Банковские сервисы: когда банк становится бухгалтером

А знаете ли вы, что многие банки предлагают встроенные инструменты для ведения бюджета? Это как два в одном: и деньги храните, и учет ведете. Удобно, не правда ли? Такие сервисы автоматически категоризируют ваши расходы, составляют отчеты и даже могут давать рекомендации по экономии. Но есть и ложка дегтя: вы ограничены рамками одного банка, а если у вас несколько карт в разных банках, картина будет неполной.

Кстати, о категоризации расходов. Это настоящий камень преткновения для многих. Как разделить покупки в супермаркете на продукты и бытовую химию? А если вы купили подарок – это развлечения или отдельная категория? Тут нет единого правила. Главное – чтобы система категорий была удобна именно вам.

Форум домашняя бухгалтерия: коллективный разум в действии

Когда речь заходит о выборе инструментов для ведения бюджета, нет ничего ценнее опыта реальных пользователей. И где его искать? Конечно, на форумах! Форум домашняя бухгалтерия – это кладезь информации для тех, кто хочет навести порядок в своих финансах. Здесь можно найти отзывы о различных приложениях, советы по настройке таблиц в Excel и даже шаблоны для ведения бюджета.

Но не стоит слепо доверять всему, что пишут на форумах. Помните: то, что работает для одного, может не подойти другому. Используйте форумы как источник идей, а не как руководство к действию. И не забывайте о критическом мышлении – иногда за восторженными отзывами может скрываться обычная реклама.

Искусственный интеллект: будущее домашней бухгалтерии?

А теперь давайте заглянем в будущее. Представьте: вы приходите домой, рассказываете своему умному помощнику о покупках, а он сам все записывает, категоризирует и даже дает советы по оптимизации расходов. Фантастика? Ничуть! Технологии искусственного интеллекта уже начинают проникать в сферу личных финансов.

Некоторые приложения уже используют элементы ИИ для более точной категоризации расходов и прогнозирования будущих трат. А что если пойти дальше? Может быть, скоро наш цифровой помощник сможет анализировать наши привычки, предсказывать финансовые трудности и даже вести переговоры с банками о лучших условиях кредитования? Звучит заманчиво, но не стоит забывать о безопасности данных. Готовы ли вы доверить всю информацию о своих финансах искусственному интеллекту?

Психология и технологии: найти баланс

Выбор инструмента для ведения бюджета – это не только вопрос функциональности. Это еще и психология. Вы можете выбрать самое навороченное приложение, но если оно вызывает у вас отторжение, толку от него будет мало. Важно найти то, что резонирует именно с вашим стилем мышления и образом жизни.

Некоторые люди любят все контролировать сами и предпочитают ручной ввод данных. Другим нужна полная автоматизация – чтобы программа сама все считала, а им оставалось только посмотреть итоговый отчет. А кому-то важен элемент игры – достижения, уровни, соревнования с друзьями. Нет правильного или неправильного подхода – есть тот, который работает именно для вас.

Интеграция и экосистемы: все в одном

Современный мир становится все более взаимосвязанным, и финансовые инструменты не исключение. Многие приложения для ведения бюджета теперь интегрируются с другими сервисами – банковскими приложениями, системами онлайн-платежей, даже с фитнес-трекерами (чтобы отслеживать, сколько вы тратите на здоровый образ жизни). Это удобно, но есть и обратная сторона медали – чем больше интеграций, тем больше риск утечки данных.

А что если пойти еще дальше и создать полную финансовую экосистему? Представьте: один сервис, который объединяет ведение бюджета, инвестиции, страхование и даже планирование пенсии. Звучит заманчиво, но не стоит забывать о старой мудрости – не клади все яйца в одну корзину. Диверсификация важна не только в инвестициях, но и в выборе финансовых инструментов.

В конце концов, выбор инструмента для ведения семейного бюджета – это очень личное решение. Это как выбор автомобиля: кому-то нужен скоростной спорткар, а кому-то – вместительный минивэн. Главное – чтобы он довез вас до цели, а цель у нас одна – финансовое благополучие и спокойствие. Пробуйте разные варианты, экспериментируйте, не бойтесь менять инструменты, если чувствуете, что они не работают. И помните: лучший инструмент – тот, которым вы действительно пользуетесь.

Планирование расходов: Стратегии экономии и оптимизации семейных трат

Деньги любят счет – старая поговорка, которая не теряет актуальности и в наши дни. Но как превратить эту мудрость в реальные действия? Как научиться не просто считать деньги, а эффективно ими управлять? Вот тут-то и приходит на помощь планирование расходов – настоящий компас в море семейных финансов.

Представьте, что ваш бюджет – это пирог. Сладкий, аппетитный, но, увы, не бесконечный. Как разделить его так, чтобы хватило на все нужды, да еще и кусочек на «десерт» остался? Вот где начинается настоящее искусство планирования расходов.

Метод конвертов: старая школа в действии

Начнем с классики – метода конвертов. Суть проста: распределяете наличные по конвертам с надписями «Продукты», «Коммуналка», «Развлечения» и т.д. Потратили всё из конверта «Развлечения»? Извините, но кино придется отложить до следующего месяца. Звучит старомодно? Возможно. Но этот метод работает как часы, особенно для тех, кто любит держать финансы в буквальном смысле в своих руках.

Конечно, в эпоху безналичных платежей чистый метод конвертов может показаться неудобным. Но его принцип легко адаптировать и к цифровой реальности. Многие банковские приложения позволяют создавать виртуальные «конверты» или копилки для разных целей. Главное – придерживаться правила: потратил все из одной категории – значит, придется экономить или перераспределять средства из других.

Правило 50/30/20: золотая пропорция бюджета

А теперь давайте познакомимся с более современным подходом – правилом 50/30/20. Согласно этой стратегии, 50% дохода идет на обязательные расходы (жилье, еда, коммуналка), 30% – на желания (развлечения, хобби), а 20% откладывается на сбережения и инвестиции. Звучит разумно, не так ли?

Но тут возникает вопрос: а что если ваша ситуация не вписывается в эти рамки? Что если аренда жилья съедает больше половины зарплаты? Не спешите отчаиваться! Правило 50/30/20 – это ориентир, а не жесткая догма. Главное – понять принцип и адаптировать его под свои реалии. Может быть, для вас это будет 60/20/20 или даже 70/20/10. Важно найти баланс, который работает именно в вашей ситуации.

Zero-based budgeting: каждой копейке – свое место

Для любителей точности и контроля есть метод zero-based budgeting или бюджетирование с нулевым балансом. Суть в том, что каждый рубль вашего дохода должен быть распределен. Доход минус расходы и сбережения должны равняться нулю. Звучит как высшая математика? На самом деле, это просто другой взгляд на управление финансами.

Этот метод особенно полезен для тех, кто склонен к импульсивным покупкам. Когда каждый рубль уже распределен, сложнее поддаться соблазну и купить что-то незапланированное. Но будьте осторожны – такой подход требует дисциплины и может показаться слишком жестким для некоторых. Ведь жизнь полна неожиданностей, и иногда нужно оставлять место для маневра.

Форум домашняя бухгалтерия: кладезь народной мудрости

Знаете, где можно найти самые нестандартные и эффективные стратегии экономии? Правильно, на форумах! Форум домашняя бухгалтерия – это настоящая сокровищница идей и лайфхаков. Здесь можно встретить и советы по экономии на коммуналке, и хитрости при покупке продуктов, и даже стратегии накопления на крупные покупки.

Но помните: что работает для одной семьи, может не подойти другой. Критическое мышление – ваш лучший друг при изучении советов на форумах. Не бойтесь экспериментировать, но всегда оценивайте, насколько тот или иной совет применим в вашей ситуации.

Психология экономии: как перехитрить свой мозг

Планирование расходов – это не только цифры и таблицы. Это еще и борьба с собственными привычками и желаниями. Как устоять перед соблазном купить новый гаджет, когда старый еще вполне работает? Как не поддаться панике и не начать скупать все подряд во время распродаж?

Один из эффективных приемов – правило 24 часов. Увидели что-то, что очень хочется купить? Подождите сутки. Часто оказывается, что желание уже не такое острое. А для крупных покупок можно увеличить этот срок до недели или даже месяца.

Еще один психологический трюк – визуализация целей. Хотите накопить на отпуск? Повесьте фотографию желаемого места отдыха на видном месте. Каждый раз, когда захочется потратить деньги на ненужную вещь, взгляд будет падать на фото, напоминая о главной цели.

Технологии на службе экономии

В эпоху смартфонов и больших данных экономить стало… сложнее? Или проще? С одной стороны, соблазнов стало больше – достаточно пары кликов, чтобы что-то купить. С другой – появилось множество приложений и сервисов, помогающих контролировать расходы.

Кэшбэк-сервисы, приложения для сравнения цен, программы лояльности – все это может существенно сократить расходы. Но тут важно не попасть в ловушку: экономия не должна превращаться в самоцель. Иногда погоня за скидкой может привести к лишним тратам.

Инвестиции: от копилки до фондового рынка

Планирование расходов – это не только про то, как тратить меньше. Это еще и про то, как заставить деньги работать на вас. Инвестиции – это следующий шаг после того, как вы научились контролировать расходы и откладывать.

Начать можно с малого: откройте накопительный счет в банке или купите облигации. По мере роста финансовой грамотности можно перейти к более сложным инструментам: акциям, ETF, недвижимости. Но помните главное правило инвестора: не вкладывайте больше, чем готовы потерять.

Семейный бюджет: как не поссориться из-за денег

Планирование расходов в одиночку – это одно, а вот как быть, если вы живете семьей? Как совместить разные финансовые привычки и цели? Как не поссориться из-за того, что один тратит больше другого?

Ключ к успеху – открытая коммуникация и компромисс. Начните с обсуждения общих финансовых целей. Хотите купить квартиру или накопить на образование детей? Отлично, теперь у вас есть общая цель. Распределите обязанности: кто будет вести учет, кто – планировать бюджет. И главное – будьте честными друг с другом. Скрытые траты могут разрушить не только бюджет, но и отношения.

В конечном счете, планирование расходов – это не про ограничения. Это про свободу. Свободу от финансовых стрессов, свободу выбора, свободу жить той жизнью, которую вы хотите. Это как навигатор в мире финансов: он не говорит вам, куда ехать, но помогает выбрать лучший маршрут к вашей цели. И помните: нет идеальной системы планирования расходов. Есть та, которая работает именно для вас. Экспериментируйте, адаптируйте, не бойтесь ошибаться. В конце концов, даже самые опытные финансисты когда-то начинали с малого.

Форумы по домашней бухгалтерии: Обмен опытом и полезные советы

В мире финансов, как в джунглях, легко заблудиться без надежного проводника. И кто может быть лучшим гидом, чем те, кто уже прошел этот путь? Форумы по домашней бухгалтерии – это не просто площадка для обмена информацией, это настоящий клондайк финансовой мудрости, где каждый пост может стать золотой жилой для вашего бюджета.

Представьте себе: вы заходите на форум домашняя бухгалтерия, и перед вами открывается целый мир финансовых лайфхаков, стратегий и историй успеха. Это как попасть на международную конференцию финансовых гуру, только в пижаме и с чашкой кофе в руке. Удобно, не правда ли?

Почему форумы – это круто?

Начнем с того, что форумы – это живое, дышащее сообщество. Здесь нет сухой теории из учебников по экономике. Вместо этого вы найдете реальные истории реальных людей. Как Мария из Саратова сэкономила на коммуналке 30% за месяц? Какую стратегию использует Алексей из Владивостока, чтобы откладывать на пенсию? Эти истории не просто вдохновляют – они дают конкретные, применимые на практике советы.

Но есть и обратная сторона медали. Как в любом живом сообществе, на форумах можно встретить и не совсем корректную информацию. Поэтому важно подходить к советам критически. Помните: что сработало для одного, может не сработать для другого. Ваша финансовая ситуация уникальна, как отпечаток пальца.

Навигация по форумам: как не утонуть в информации?

Итак, вы зашли на форум. И что дальше? Перед вами сотни тем, тысячи постов. Как не утонуть в этом море информации? Вот несколько советов:

- Начните с раздела для новичков. Обычно там собраны базовые советы и FAQ.

- Используйте поиск. Велика вероятность, что ваш вопрос уже обсуждался ранее.

- Обратите внимание на «прикрепленные» темы – обычно там самая важная информация.

- Не стесняйтесь задавать вопросы. Но сначала убедитесь, что ответа на него нет в уже существующих темах.

Помните: форум – это не Google. Здесь нет алгоритмов, выдающих мгновенный ответ. Зато есть живое общение и возможность получить разные точки зрения на вашу проблему. Это как финансовый мозговой штурм, только виртуальный.

Популярные темы на форумах по домашней бухгалтерии

Какие же темы чаще всего обсуждаются на форумах? Давайте заглянем в виртуальный зал заседаний финансовых гуру:

- Экономия на ежедневных расходах. Как сократить траты на продукты? Где найти лучшие скидки?

- Инвестиции для чайников. От банковских депозитов до акций и криптовалют.

- Планирование крупных покупок. Как накопить на автомобиль или первый взнос по ипотеке?

- Борьба с долгами. Стратегии погашения кредитов и выхода из долговой ямы.

- Обзоры финансовых приложений и программ. Что выбрать для ведения домашней бухгалтерии?

Каждая из этих тем – это отдельная вселенная со своими героями, легендами и мифами. И да, мифов на форумах хватает. Но об этом чуть позже.

Форум домашняя бухгалтерия: истории успеха

Знаете, что самое вдохновляющее на форумах? Истории успеха. Вот, например, история Ивана из Новосибирска. Еще год назад он жил от зарплаты до зарплаты, а сейчас у него есть подушка безопасности на полгода вперед. Как ему это удалось? Иван рассказывает, что начал с малого – стал записывать все свои расходы. Каждый день, без исключений. «Это как вести дневник, только вместо мыслей – цифры», – шутит он.

А вот Анна из Краснодара смогла закрыть ипотеку на 5 лет раньше срока. Ее секрет? Она использовала стратегию «снежного кома» для погашения долга. Суть в том, чтобы направлять все дополнительные доходы на погашение самого маленького долга, а затем переходить к следующему. «Это как игра, – говорит Анна, – только вместо уровней – долги, а призом становится финансовая свобода».

Конечно, не все истории на форумах такие радужные. Есть и рассказы о неудачах, ошибках, финансовых провалах. Но и они ценны – ведь на чужих ошибках учиться гораздо дешевле, чем на своих.

Мифы и легенды форумов по домашней бухгалтерии

Как и в любом сообществе, на финансовых форумах есть свои мифы и легенды. Давайте развенчаем некоторые из них:

- Миф 1: «Чтобы разбогатеть, нужно экономить на всем». Реальность: важно не только экономить, но и увеличивать доходы.

- Миф 2: «Инвестиции – это только для богатых». Реальность: начать инвестировать можно с небольших сумм.

- Миф 3: «Кредиты – это всегда плохо». Реальность: грамотное использование кредитов может помочь в достижении финансовых целей.

- Миф 4: «Нужно записывать абсолютно каждую копейку». Реальность: излишняя детализация может привести к выгоранию. Важно найти баланс.

Помните: даже самый опытный форумчанин может ошибаться. Всегда проверяйте информацию из нескольких источников, особенно когда речь идет о серьезных финансовых решениях.

Как стать звездой форума по домашней бухгалтерии?

Хотите не просто читать, но и активно участвовать в жизни форума? Вот несколько советов:

- Начните с представления. Расскажите о своей финансовой ситуации и целях.

- Будьте активны. Не бойтесь задавать вопросы и отвечать на вопросы других.

- Делитесь своим опытом. Даже если вы новичок, ваша история может кому-то помочь.

- Будьте конструктивны. Критика – это хорошо, но только если она помогает решить проблему.

- Уважайте правила форума и других участников.

Помните: форум – это не только место, где вы получаете информацию, но и где вы можете помочь другим. Кто знает, может быть, именно ваш совет поможет кому-то выбраться из долговой ямы или накопить на мечту?

Форумы vs социальные сети: где искать финансовую мудрость?

В эпоху Instagram и TikTok может показаться, что форумы – это пережиток прошлого. Но так ли это? Давайте сравним:

- Форумы предлагают более глубокое обсуждение тем. В отличие от коротких постов в соцсетях, здесь можно найти развернутые ответы и дискуссии.

- На форумах легче найти информацию по конкретному вопросу благодаря структурированным разделам и поиску.

- Форумы часто имеют более зрелую и опытную аудиторию, в то время как в соцсетях много непроверенной информации от «экспертов-однодневок».

Но это не значит, что нужно полностью игнорировать социальные сети. Идеальный вариант – комбинировать разные источники информации. Используйте форумы для глубокого анализа, а соцсети – для быстрых советов и мотивации.

В конечном счете, форумы по домашней бухгалтерии – это не просто место для обмена информацией. Это живое сообщество, где каждый может найти поддержку, вдохновение и конкретные советы для улучшения своего финансового положения. Здесь нет волшебной таблетки или секретной формулы богатства. Зато есть реальный опыт реальных людей, которые, как и вы, стремятся к финансовому благополучию. И кто знает, может быть, именно на форуме вы найдете тот самый совет, который изменит вашу финансовую жизнь к лучшему?

Инвестиции и сбережения: Как приумножить семейный капитал

Представьте, что ваши деньги – это маленькие солдатики, готовые сражаться за ваше финансовое благополучие. Но вот незадача: они застряли в окопах вашего кошелька или банковского счета. Как заставить их идти в наступление и захватывать новые финансовые территории? Ответ прост: инвестиции и грамотные сбережения. Это как волшебная палочка в мире финансов, только вместо магии здесь работают проценты и экономические законы.

Но с чего начать? Как не потеряться в море финансовых инструментов? И главное – как не наступить на грабли, о которые уже спотыкались многие? Форум домашняя бухгалтерия пестрит историями успехов и провалов. Давайте разберемся, какие уроки мы можем извлечь из чужого опыта.

Банковские депозиты: тихая гавань или финансовое болото?

Начнем с самого простого и понятного – банковских депозитов. Это как детский бассейн в мире инвестиций: вроде безопасно, но особо не поплаваешь. Многие пользователи форумов по домашней бухгалтерии рассматривают депозиты как первый шаг в мир сбережений. И это логично: открыл вклад, получаешь проценты, риск минимальный. Но есть нюанс: в эпоху низких ставок депозиты едва ли покрывают инфляцию.

Вот что пишет Анна из Воронежа на форуме: «Я держала деньги на депозите под 4% годовых. Думала, что преумножаю капитал. А потом посчитала с учетом инфляции и поняла, что фактически теряю деньги!» И она не одинока в своем открытии. Многие начинают с депозитов, но быстро понимают, что для реального роста капитала нужно что-то посерьезнее.

Фондовый рынок: американские горки для вашего кошелька

Если депозит – это детский бассейн, то фондовый рынок – это уже олимпийский. Здесь можно и поплавать всласть, и захлебнуться, если не уметь плавать. Акции, облигации, ETF – от этих аббревиатур у новичка может закружиться голова. Но именно здесь скрывается потенциал для реального роста капитала.

На форумах по домашней бухгалтерии часто можно встретить истории людей, которые начали с малого, а через несколько лет собрали солидный инвестиционный портфель. Вот, например, история Михаила из Екатеринбурга: «Я начал с того, что каждый месяц покупал акции индексного фонда на 5000 рублей. Через 5 лет у меня уже был капитал, которого хватило на первый взнос по ипотеке!»

Но не все истории такие радужные. Марина из Краснодара делится своим горьким опытом: «Я решила сыграть в акции-однодневки. Купила на эмоциях, продала в панике. В итоге – минус 30% за неделю». Мораль? Инвестировать нужно с холодной головой и на длительный срок.

Недвижимость: бетонная защита от инфляции?

Многие рассматривают недвижимость как надежный способ сохранить и приумножить капитал. И действительно, кирпичи и бетон кажутся куда надежнее, чем цифры на экране компьютера. Но так ли это на самом деле?

Сергей из Новосибирска делится на форуме своим опытом: «Купил квартиру для сдачи в аренду. Думал, будет стабильный доход. А в итоге постоянные проблемы с жильцами, ремонтами, налогами. Доходность оказалась ниже, чем от банковского депозита!» С другой стороны, Ольга из Москвы рассказывает историю успеха: «Приобрела студию на этапе котлована, через два года продала с 40% прибыли».

Вывод? Недвижимость может быть отличной инвестицией, но требует тщательного анализа и готовности к активному управлению.

Криптовалюты: цифровое золото или мыльный пузырь?

А вот и горячая тема! Криптовалюты – это как американские горки в мире инвестиций. Сегодня ты на вершине финансового Олимпа, а завтра – в долговой яме. На форумах по домашней бухгалтерии криптовалюты обсуждаются особенно жарко.

Вот что пишет Дмитрий из Казани: «Вложил в биткоин 100 000 рублей в 2017 году. Через год это было уже 1 000 000. А потом… 50 000. Американские горки, не иначе!» А вот история Алены из Санкт-Петербурга: «Я не гонюсь за сверхприбылями. Каждый месяц покупаю немного биткоина и эфира. За три года мой портфель вырос на 200%».

Мораль? Криптовалюты могут принести огромную прибыль, но и риски здесь космические. Не вкладывайте в крипту больше, чем готовы потерять.

Драгоценные металлы: блеск золота в вашем портфеле

Золото, серебро, платина – эти слова звучат как музыка для ушей многих инвесторов. Драгметаллы традиционно считаются тихой гаванью в бурном море финансов. Но так ли это на самом деле?

Николай из Челябинска делится на форуме: «Купил золотые слитки в банке. Думал, цена всегда растет. А она то падает, то стоит на месте. Плюс хранение в банке стоит денег. В итоге еле вышел в ноль через 5 лет». А вот Елена из Тулы рассказывает другую историю: «Регулярно покупаю золото через ETF. За 10 лет портфель вырос на 80%. Не космос, но стабильно».

Вывод? Драгметаллы могут быть хорошим способом диверсификации портфеля, но не стоит ждать от них чудес.

Инвестиции в себя: самый недооцененный актив

А теперь о том, о чем часто забывают, обсуждая инвестиции. Самые выгодные вложения – это инвестиции в себя. Образование, здоровье, новые навыки – все это может принести куда больший доход, чем любые финансовые инструменты.

Вот что пишет Игорь из Самары на форуме домашняя бухгалтерия: «Потратил 100 000 на курсы по программированию. Через год сменил работу и увеличил доход в три раза. Какие акции дадут такую доходность?» А Марина из Ростова делится: «Вложилась в курсы по финансовой грамотности. Теперь сама консультирую людей и зарабатываю на этом».

Инвестиции в себя – это как посадить дерево. Сначала это только маленький росток, но со временем он может вырасти в могучий дуб, приносящий обильные плоды.

Психология инвестирования: главный враг – в зеркале

Знаете, что самое сложное в инвестировании? Нет, не выбор активов и не анализ рынка. Самое сложное – это борьба с самим собой. Наши эмоции, страхи, жадность – вот главные враги успешного инвестора.

На форумах по домашней бухгалтерии часто можно встретить истории о паническом сбросе акций на дне рынка или покупке на эмоциях на самом пике. Вот что пишет Андрей из Уфы: «Когда рынок падал, я запаниковал и продал все акции. А через месяц они выросли на 30%. Я понял, что мой главный враг – моя паника».

Как с этим бороться? Многие опытные инвесторы советуют составить инвестиционный план и строго его придерживаться, невзирая на рыночные колебания и эмоции. Это как автопилот для вашего финансового самолета: он помогает держать курс даже в зоне турбулентности.

Диверсификация: не клади все яйца в одну корзину

Это правило стало уже классикой инвестирования, но от этого оно не теряет своей актуальности. Диверсификация – это как страховка для вашего капитала. Если одна инвестиция провалится, другие помогут удержаться на плаву.

На форуме домашняя бухгалтерия можно найти множество примеров того, как диверсификация спасала людей от финансового краха. Вот история Татьяны из Владивостока: «У меня был портфель из акций, облигаций и золота. Когда рынок акций обвалился, облигации и золото удержали мой капитал от серьезных потерь».

Но не стоит впадать и в другую крайность. Чрезмерная диверсификация может привести к размыванию доходности. Золотая середина – вот к чему стоит стремиться.

Инвестиции и сбережения – это не просто способ приумножить капитал. Это путь к финансовой свободе, к возможности жить так, как вы хотите, а не так, как диктуют обстоятельства. Но этот путь требует знаний, дисциплины и, порой, стальных нервов. Не бойтесь учиться на чужих ошибках, задавать вопросы на форумах, экспериментировать с разными стратегиями. Помните: в мире инвестиций нет универсальных рецептов успеха. То, что работает для одного, может не подойти другому. Найдите свой путь, свою стратегию. И кто знает, может быть, через несколько лет именно ваша история успеха будет вдохновлять новичков на форумах по домашней бухгалтерии?

Налоговый учет для частных лиц: Оптимизация налоговых платежей

Налоговый учет — это не просто скучная обязанность, а настоящее искусство управления финансами. Как же простому смертному разобраться в хитросплетениях налогового законодательства и при этом не остаться с пустым кошельком? Давайте копнем глубже и раскроем секреты домашней бухгалтерии, которые помогут вам не только сохранить, но и приумножить свои кровно заработанные.

Основы домашней бухгалтерии: С чего начать?

Начнем с азов. Домашняя бухгалтерия — это не просто запись доходов и расходов. Это целая система, которая помогает контролировать финансовые потоки и принимать взвешенные решения. Но как же ее организовать? Первым делом, заведите отдельный счет для учета всех финансовых операций. Это может быть как банковский счет, так и специальное приложение на смартфоне. Главное — регулярно вносить все данные о поступлениях и тратах.

Многие спросят: «А зачем мне это надо? Я и так знаю, сколько трачу». Но вот незадача — исследования показывают, что большинство людей недооценивают свои расходы на 20-30%. Представьте, что вы каждый месяц теряете пятую часть своего бюджета! Звучит не очень, правда? Именно поэтому важно вести точный учет.

Категоризация расходов: Ключ к пониманию финансов

Теперь, когда вы начали вести учет, пора разобраться, куда же уходят ваши денежки. Разделите все расходы на категории: продукты, коммунальные платежи, развлечения, транспорт и так далее. Это поможет увидеть общую картину и понять, где можно подзатянуть пояса, а где, наоборот, есть возможность для маневра.

Кстати, на различных форумах по домашней бухгалтерии часто обсуждают оптимальное соотношение расходов. Например, популярное правило 50/30/20: 50% дохода на необходимые траты, 30% на желания и 20% на сбережения и инвестиции. Конечно, это не догма, но хороший ориентир для начала.

Планирование бюджета: Прогнозируем будущее

Ведение домашней бухгалтерии — это не только учет прошлых операций, но и планирование будущих. Составьте бюджет на месяц вперед, основываясь на данных предыдущих периодов. Это поможет избежать неприятных сюрпризов и подготовиться к крупным тратам.

Но как же быть с непредвиденными расходами? Ведь жизнь непредсказуема! Именно поэтому важно создать финансовую подушку безопасности. Откладывайте хотя бы 10% от дохода на черный день. Это не только обезопасит вас от финансовых неурядиц, но и поможет спать спокойнее.

Оптимизация налоговых платежей: Легальные способы экономии

Теперь перейдем к самому интересному — как же сэкономить на налогах, не нарушая закон? Во-первых, не забывайте о налоговых вычетах. Это касается не только покупки недвижимости или оплаты образования, но и благотворительности, и даже покупки лекарств. Каждый рубль на счету!

Во-вторых, если вы занимаетесь фрилансом или имеете дополнительный доход, рассмотрите возможность регистрации в качестве самозанятого. Это не только упростит ведение бухгалтерии, но и может существенно снизить налоговую нагрузку.

Инвестиции: Путь к финансовой свободе

Грамотное ведение домашней бухгалтерии — это не только экономия, но и возможность для роста. Когда вы четко видите свои финансовые потоки, становится проще выделить средства на инвестиции. Начните с малого — откройте депозит в банке или купите несколько акций надежных компаний. Постепенно вы сможете расширить свой инвестиционный портфель.

Помните, что инвестиции — это марафон, а не спринт. Не гонитесь за быстрой прибылью, а стройте долгосрочную стратегию. И конечно, не забывайте о диверсификации — не кладите все яйца в одну корзину!

Автоматизация учета: Технологии на службе финансов

В век цифровых технологий было бы странно вести домашнюю бухгалтерию в тетрадке. Существует множество приложений и онлайн-сервисов, которые помогут автоматизировать процесс учета. Они могут автоматически категоризировать расходы, создавать отчеты и даже давать рекомендации по оптимизации бюджета.

Но не стоит полностью полагаться на технологии. Регулярно просматривайте свои финансовые отчеты, анализируйте тренды и корректируйте стратегию. Помните, что даже самый умный алгоритм не заменит здравый смысл и личный опыт.

Психология финансов: Меняем отношение к деньгам

Ведение домашней бухгалтерии — это не только про цифры, но и про психологию. Часто наши финансовые решения основаны на эмоциях, а не на логике. Научитесь отличать реальные потребности от минутных желаний. Перед каждой крупной покупкой задайте себе вопрос: «Действительно ли мне это нужно?»

Кстати, на форумах по домашней бухгалтерии часто обсуждают такой прием, как «правило 24 часов». Суть его проста: перед покупкой подождите сутки. Если желание не пропало — покупайте. Удивительно, но часто оказывается, что вещь, казавшаяся необходимой, на самом деле не так уж и нужна.

Финансовое образование: Инвестиции в себя

Мир финансов постоянно меняется, и чтобы оставаться на плаву, нужно постоянно учиться. Читайте книги по финансовой грамотности, посещайте семинары, участвуйте в обсуждениях на форумах по домашней бухгалтерии. Помните, что знания — это самая надежная инвестиция.

И не бойтесь ошибок! Каждая финансовая неудача — это ценный опыт. Главное — делать выводы и не наступать на одни и те же грабли дважды.

В заключение хочется сказать: ведение домашней бухгалтерии — это не просто сухие цифры в таблице. Это путь к финансовой свободе и уверенности в завтрашнем дне. Начните уже сегодня, и через год вы удивитесь, насколько изменилась ваша финансовая ситуация. Помните: маленькие шаги каждый день приводят к большим результатам!

Финансовая грамотность: Ключ к успешному управлению домашними финансами

Финансовая грамотность — это не просто модное словосочетание, а настоящий компас в море житейских бурь. Представьте, что ваш бюджет — это корабль, а вы — его капитан. Без знаний и навыков управления финансами вы рискуете налететь на рифы долгов или застрять в штиле безденежья. Как же научиться ловко маневрировать между финансовыми айсбергами и привести свой корабль к берегам благополучия?

Азбука домашней бухгалтерии: от А до Я

Начнем с простого — учета доходов и расходов. Казалось бы, что тут сложного? Однако многие спотыкаются уже на этом этапе. Ведь учет — это не просто запись цифр, а целая система. Возьмем, к примеру, кофе, который вы покупаете каждое утро. Мелочь? А вот и нет! За год эта «мелочь» может вылиться в кругленькую сумму. Именно поэтому важно фиксировать каждую копейку.

На форумах домашней бухгалтерии часто обсуждают различные методы учета. Кто-то предпочитает старый добрый блокнот, другие используют специальные приложения. Главное — найти то, что подходит именно вам. Ведь лучшая система учета — та, которой вы будете пользоваться регулярно.

Бюджетирование: искусство балансировки

Теперь, когда у вас есть четкое представление о своих финансовых потоках, пора научиться ими управлять. Бюджетирование — это не про ограничения, а про свободу. Свободу от финансового стресса и непредвиденных ситуаций. Как же составить бюджет, который работает?

Начните с определения финансовых целей. Хотите накопить на отпуск? Или, может, мечтаете о собственном доме? Запишите эти цели и определите, сколько нужно откладывать ежемесячно для их достижения. Затем распределите оставшиеся средства по категориям: обязательные расходы, личные траты, развлечения и т.д.

Но помните, бюджет — это не догма, а руководство к действию. Не стоит загонять себя в жесткие рамки. Оставьте небольшую сумму на спонтанные траты. Ведь жизнь полна сюрпризов, и иногда чашка кофе с друзьями может стоить больше, чем просто деньги.

Финансовая подушка безопасности: спим спокойно

Представьте, что вы идете по канату над пропастью. Страшно, правда? А теперь представьте, что под вами натянута страховочная сетка. Уже не так жутко, верно? Финансовая подушка безопасности — это та самая страховочная сетка в мире финансов.

Но сколько же нужно откладывать? Эксперты рекомендуют иметь запас, равный 3-6 месячным расходам. Кажется, что это много? Начните с малого. Откладывайте хотя бы 10% от дохода. Со временем вы увидите, как растет ваша уверенность вместе с суммой на счете.

Инвестиции: деньги должны работать

Когда базовые потребности удовлетворены, а подушка безопасности создана, пора задуматься об инвестициях. Но не спешите бросаться в омут с головой! Мир инвестиций полон акул, готовых проглотить неопытного инвестора.

Начните с изучения основ. Что такое акции и облигации? Как работает фондовый рынок? Какие риски связаны с различными видами инвестиций? На форумах домашней бухгалтерии часто обсуждают стратегии инвестирования. Почитайте, послушайте опыт других, но помните — решение всегда за вами.

Не забывайте о диверсификации. Не кладите все яйца в одну корзину, распределите инвестиции между различными активами. И помните, инвестиции — это марафон, а не спринт. Не гонитесь за быстрой прибылью, думайте на перспективу.

Долги: укрощение финансовых монстров

Долги — это как снежный ком. Маленький и безобидный вначале, он может вырасти до угрожающих размеров, если им не заниматься. Как же справиться с этим финансовым монстром?

Первый шаг — составьте список всех долгов. Запишите сумму, процентную ставку и минимальный платеж по каждому. Теперь выберите стратегию. Метод снежного кома предполагает погашение самого маленького долга в первую очередь. Метод лавины — концентрацию на долге с самой высокой процентной ставкой.

Но что делать, если долгов слишком много? Не паникуйте! Рассмотрите возможность рефинансирования или консолидации долгов. И помните, честность — лучшая политика. Если вы не можете выплатить долг, поговорите с кредитором. Часто можно договориться об изменении условий выплаты.

Психология денег: меняем мышление, меняем жизнь

Финансовая грамотность — это не только о цифрах и стратегиях. Это еще и о психологии. Наше отношение к деньгам формируется с детства и часто основано на неосознанных убеждениях. «Деньги — это зло», «Богатые люди жадные», «Я никогда не буду богатым» — знакомые мысли?

Пора пересмотреть эти убеждения! Деньги — это инструмент, не хороший и не плохой сам по себе. Все зависит от того, как мы им пользуемся. Начните практиковать благодарность за то, что у вас уже есть. Это поможет избавиться от постоянного чувства нехватки и откроет путь к финансовому изобилию.

Финансовое образование: инвестиции в себя

Мир финансов постоянно меняется. То, что работало вчера, может оказаться неэффективным завтра. Поэтому важно постоянно учиться. Читайте книги, посещайте семинары, участвуйте в обсуждениях на форумах домашней бухгалтерии. Знания — это самая надежная инвестиция.

Но не ограничивайтесь только финансовой сферой. Развивайте навыки, которые помогут вам увеличить доход. Может быть, пора освоить новую профессию или открыть свой бизнес? Помните, ваш самый ценный актив — это вы сами.

Технологии на страже финансов

В эпоху цифровых технологий было бы глупо не использовать их для управления финансами. Существует множество приложений, которые помогут вести учет, планировать бюджет и даже инвестировать. Но не забывайте о безопасности! Используйте надежные пароли, двухфакторную аутентификацию и не сообщайте никому свои финансовые данные.

И помните, технологии — это инструмент, а не волшебная палочка. Они могут облегчить процесс управления финансами, но решения всегда принимаете вы.

Финансовое благополучие: это путешествие, а не пункт назначения

Финансовая грамотность — это не то, чему можно научиться за один день или даже за год. Это постоянный процесс обучения, экспериментов и роста. Будут взлеты и падения, успехи и неудачи. Но каждый опыт — это урок, который приближает вас к финансовой свободе.

Не сравнивайте себя с другими. У каждого свой путь и свои обстоятельства. Сосредоточьтесь на своем прогрессе. Празднуйте маленькие победы и не отчаивайтесь из-за неудач. Помните, даже самое долгое путешествие начинается с первого шага. И этот шаг вы уже сделали, начав интересоваться финансовой грамотностью.

Так что же такое финансовая грамотность? Это не просто умение считать деньги. Это образ мышления, который позволяет вам управлять своей финансовой жизнью, а не плыть по течению. Это свобода выбора и уверенность в завтрашнем дне. Это ключ к двери, за которой скрывается ваше финансовое благополучие. И теперь этот ключ в ваших руках!

Основы домашней бухгалтерии: зачем нужен учет личных финансов

Домашняя бухгалтерия — это не просто модный тренд, а настоящий финансовый компас в море житейских расходов. Представьте, что ваш бюджет — это корабль, а вы — его капитан. Без точного учета вы рискуете налететь на рифы долгов или застрять в штиле безденежья. Как же научиться ловко маневрировать между финансовыми айсбергами и привести свой корабль к берегам благополучия?

Почему учет личных финансов — это не блажь, а необходимость?

Многие думают: «Зачем мне это надо? Я и так знаю, сколько трачу». Но вот незадача — исследования показывают, что большинство людей недооценивают свои расходы на 15-20%. Это как если бы вы каждый месяц выбрасывали пятую часть своей зарплаты в окно! Звучит безумно, правда? Именно поэтому важно вести точный учет.

На форумах домашней бухгалтерии часто обсуждают, как начать вести учет. Кто-то предпочитает старый добрый блокнот, другие используют специальные приложения. Главное — найти то, что подходит именно вам. Ведь лучшая система учета — та, которой вы будете пользоваться регулярно.

С чего начать: первые шаги в мире домашней бухгалтерии

Итак, вы решили взять свои финансы под контроль. С чего же начать? Первым делом, заведите отдельный счет или приложение для учета всех финансовых операций. Это может быть как банковский счет, так и специальное приложение на смартфоне. Главное — регулярно вносить все данные о поступлениях и тратах.

Но как же не запутаться в море цифр? Разделите все расходы на категории: продукты, коммунальные платежи, развлечения, транспорт и так далее. Это поможет увидеть общую картину и понять, где можно подзатянуть пояса, а где, наоборот, есть возможность для маневра.

Мифы о домашней бухгалтерии: развенчиваем заблуждения

Существует множество мифов о ведении домашней бухгалтерии. Давайте разберем самые распространенные:

- «Это отнимает слишком много времени» — на самом деле, с современными приложениями учет занимает всего несколько минут в день.

- «Это только для богатых» — напротив, чем меньше у вас денег, тем важнее знать, куда они уходят.

- «Достаточно просто тратить меньше, чем зарабатываешь» — звучит логично, но без учета вы можете не заметить, как мелкие расходы складываются в крупные суммы.

Психология денег: как наше отношение влияет на финансы

Ведение домашней бухгалтерии — это не только про цифры, но и про психологию. Часто наши финансовые решения основаны на эмоциях, а не на логике. Научитесь отличать реальные потребности от минутных желаний. Перед каждой крупной покупкой задайте себе вопрос: «Действительно ли мне это нужно?»

На форумах домашней бухгалтерии часто обсуждают такой прием, как «правило 24 часов». Суть его проста: перед покупкой подождите сутки. Если желание не пропало — покупайте. Удивительно, но часто оказывается, что вещь, казавшаяся необходимой, на самом деле не так уж и нужна.

Технологии на страже финансов: какие инструменты использовать

В век цифровых технологий было бы странно вести домашнюю бухгалтерию в тетрадке. Существует множество приложений и онлайн-сервисов, которые помогут автоматизировать процесс учета. Они могут автоматически категоризировать расходы, создавать отчеты и даже давать рекомендации по оптимизации бюджета.

Но не стоит полностью полагаться на технологии. Регулярно просматривайте свои финансовые отчеты, анализируйте тренды и корректируйте стратегию. Помните, что даже самый умный алгоритм не заменит здравый смысл и личный опыт.

Планирование бюджета: от хаоса к порядку

Когда у вас есть четкое представление о своих финансовых потоках, пора научиться ими управлять. Планирование бюджета — это не про ограничения, а про свободу. Свободу от финансового стресса и непредвиденных ситуаций. Как же составить бюджет, который работает?

Начните с определения финансовых целей. Хотите накопить на отпуск? Или, может, мечтаете о собственном доме? Запишите эти цели и определите, сколько нужно откладывать ежемесячно для их достижения. Затем распределите оставшиеся средства по категориям: обязательные расходы, личные траты, развлечения и т.д.

Финансовая подушка безопасности: спим спокойно

Представьте, что вы идете по канату над пропастью. Страшно, правда? А теперь представьте, что под вами натянута страховочная сетка. Уже не так жутко, верно? Финансовая подушка безопасности — это та самая страховочная сетка в мире финансов.

Но сколько же нужно откладывать? Эксперты рекомендуют иметь запас, равный 3-6 месячным расходам. Кажется, что это много? Начните с малого. Откладывайте хотя бы 10% от дохода. Со временем вы увидите, как растет ваша уверенность вместе с суммой на счете.

Инвестиции: деньги должны работать

Когда базовые потребности удовлетворены, а подушка безопасности создана, пора задуматься об инвестициях. Но не спешите бросаться в омут с головой! Мир инвестиций полон акул, готовых проглотить неопытного инвестора.

Начните с изучения основ. Что такое акции и облигации? Как работает фондовый рынок? Какие риски связаны с различными видами инвестиций? На форумах домашней бухгалтерии часто обсуждают стратегии инвестирования. Почитайте, послушайте опыт других, но помните — решение всегда за вами.

Долги: укрощение финансовых монстров

Долги — это как снежный ком. Маленький и безобидный вначале, он может вырасти до угрожающих размеров, если им не заниматься. Как же справиться с этим финансовым монстром?

Первый шаг — составьте список всех долгов. Запишите сумму, процентную ставку и минимальный платеж по каждому. Теперь выберите стратегию. Метод снежного кома предполагает погашение самого маленького долга в первую очередь. Метод лавины — концентрацию на долге с самой высокой процентной ставкой.

Финансовое образование: инвестиции в себя

Мир финансов постоянно меняется. То, что работало вчера, может оказаться неэффективным завтра. Поэтому важно постоянно учиться. Читайте книги, посещайте семинары, участвуйте в обсуждениях на форумах домашней бухгалтерии. Знания — это самая надежная инвестиция.

Но не ограничивайтесь только финансовой сферой. Развивайте навыки, которые помогут вам увеличить доход. Может быть, пора освоить новую профессию или открыть свой бизнес? Помните, ваш самый ценный актив — это вы сами.

Домашняя бухгалтерия — это не просто учет доходов и расходов. Это целая философия управления личными финансами, которая может кардинально изменить вашу жизнь. Начните уже сегодня, и через год вы удивитесь, насколько изменилась ваша финансовая ситуация. Помните: маленькие шаги каждый день приводят к большим результатам!

Выбор инструментов: программы и приложения для ведения семейного бюджета

В эпоху цифровых технологий вести домашнюю бухгалтерию стало проще простого. Ушли в прошлое времена, когда приходилось корпеть над толстыми гроссбухами, выводя столбцы цифр каллиграфическим почерком. Теперь у нас есть целый арсенал высокотехнологичных помощников, готовых взять на себя львиную долю рутинной работы. Но как не утонуть в море предложений и выбрать то, что действительно подойдет именно вам?

Мобильные приложения: финансы в кармане

Начнем с самого очевидного — мобильных приложений. Они всегда под рукой, позволяют вносить данные о расходах прямо на ходу и часто синхронизируются с банковскими счетами. Но какое выбрать? На форумах домашней бухгалтерии часто обсуждают плюсы и минусы различных приложений.

Одни предпочитают простоту и минимализм, другим подавай полный набор функций с графиками и прогнозами. Некоторые популярные варианты:

- Money Manager: простой интерфейс, базовые функции учета

- 1Money: более продвинутый вариант с возможностью создания бюджетов и целей

- Wallet: для тех, кто любит детальную аналитику и красивые графики

Но помните, даже самое навороченное приложение не заменит вашей финансовой грамотности. Оно лишь инструмент, а вы — мастер, который им управляет.

Настольные программы: для любителей основательного подхода

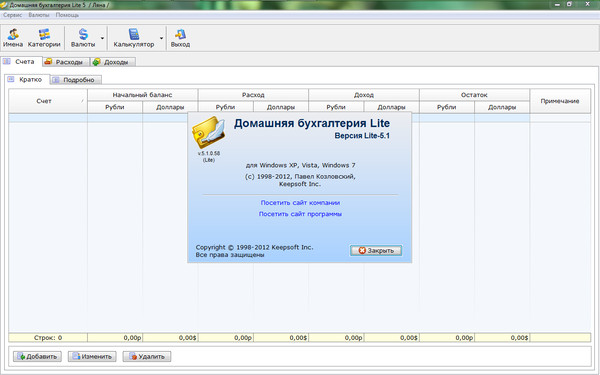

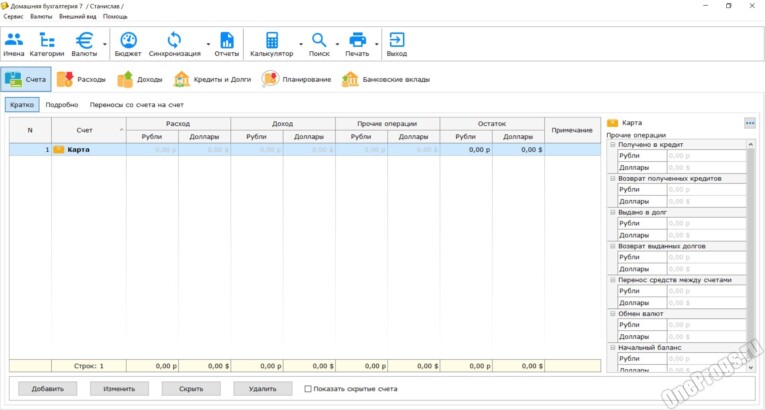

Если вы предпочитаете работать за компьютером и вам нужен более мощный инструментарий, обратите внимание на настольные программы. Они обычно предоставляют больше возможностей для анализа и планирования, чем мобильные аналоги.

Популярные варианты включают:

- Microsoft Money: классика жанра, проверенная временем

- GnuCash: бесплатное open-source решение для тех, кто не боится сложностей

- YNAB (You Need A Budget): не просто программа, а целая философия управления деньгами

Выбирая между мобильным приложением и настольной программой, подумайте о своих привычках. Где вам удобнее вести учет — на ходу или сидя за столом? Ответ на этот вопрос поможет сделать правильный выбор.

Онлайн-сервисы: всегда на связи

А как насчет того, чтобы иметь доступ к своим финансам с любого устройства? Онлайн-сервисы предлагают именно такую возможность. Плюс, они часто интегрируются с банковскими счетами, что позволяет автоматизировать процесс учета.

Некоторые популярные онлайн-сервисы:

- Mint: один из пионеров в этой области, предлагает широкий функционал

- Personal Capital: больше подходит для инвестиций, но и для ведения бюджета годится

- Zenmoney: отечественный сервис с удобным интерфейсом и мощной аналитикой

Но не забывайте о безопасности! Убедитесь, что сервис использует надежное шифрование и двухфакторную аутентификацию.

Старая добрая электронная таблица: для тех, кто любит контроль

А что если вы хотите полного контроля над своими данными и не доверяете сторонним сервисам? Тогда ваш выбор — электронные таблицы. Excel, Google Sheets или любой другой аналог позволят создать систему учета, идеально подходящую под ваши нужды.

Плюсы этого подхода:

- Полная кастомизация: вы сами решаете, как будет выглядеть ваш бюджет

- Бесплатно (или почти бесплатно)

- Данные хранятся только у вас

Минусы? Придется потратить время на создание и поддержание системы. Но многие находят этот процесс увлекательным. К тому же, на форумах домашней бухгалтерии часто делятся готовыми шаблонами, которые можно взять за основу.

Искусственный интеллект: будущее домашней бухгалтерии?

А теперь давайте заглянем в будущее. Уже сейчас появляются сервисы, использующие искусственный интеллект для анализа ваших финансовых привычек и предоставления персонализированных рекомендаций. Они могут предсказывать будущие расходы, предлагать оптимальные стратегии экономии и даже автоматически категоризировать транзакции.

Звучит как научная фантастика? Но это уже реальность. Правда, пока такие системы не лишены недостатков. Они могут ошибаться в категоризации или давать не всегда релевантные советы. Поэтому критическое мышление и здравый смысл все еще остаются вашими главными инструментами в управлении финансами.

Как выбрать идеальный инструмент?

Итак, перед вами море возможностей. Как же не утонуть в нем и выбрать то, что действительно подойдет? Вот несколько советов:

- Определите свои потребности. Вам нужен простой учет расходов или комплексное управление финансами?

- Оцените свой уровень финансовой грамотности. Не стоит брать сложный инструмент, если вы только начинаете.

- Подумайте о своих привычках. Где вам удобнее вести учет — на смартфоне, компьютере или, может быть, в блокноте?

- Проверьте безопасность. Особенно если выбираете онлайн-сервис.

- Не бойтесь экспериментировать. Попробуйте несколько вариантов, прежде чем остановиться на одном.

Помните, идеального инструмента не существует. Важно найти тот, который подходит именно вам и вашему стилю жизни.

Ловушки автоматизации: не теряйте бдительности

Современные инструменты могут автоматизировать многие аспекты ведения домашней бухгалтерии. Но не стоит полностью полагаться на них. Вот несколько подводных камней, о которых стоит помнить:

- Неправильная категоризация: автоматические системы могут ошибаться, относя расходы не в те категории

- Пропущенные транзакции: не все покупки могут отображаться в системе, особенно если вы расплачиваетесь наличными

- Ложное чувство контроля: автоматизация может создать иллюзию, что ваши финансы под контролем, даже если это не так

Поэтому, какой бы инструмент вы ни выбрали, не забывайте регулярно проверять и анализировать свои финансы самостоятельно. Помните, технологии — это помощник, а не замена вашему финансовому интеллекту.

Интеграция с банковскими системами: удобство vs безопасность

Многие современные инструменты для ведения домашней бухгалтерии предлагают интеграцию с банковскими системами. Это удобно: все ваши транзакции автоматически попадают в систему учета. Но стоит ли пользоваться этой функцией?

С одной стороны, это экономит время и снижает вероятность ошибок при ручном вводе данных. С другой — возникают вопросы безопасности. Вы передаете доступ к своим финансовым данным третьей стороне. Перед тем как использовать такую функцию, внимательно изучите политику безопасности сервиса и убедитесь, что ваши данные надежно защищены.

На форумах домашней бухгалтерии мнения на этот счет разделяются. Одни пользователи не представляют свою жизнь без автоматической синхронизации, другие предпочитают вводить данные вручную, считая это дополнительной возможностью «прочувствовать» свои финансы.

Обучение финансовой грамотности: встроенные курсы и подсказки

Некоторые современные инструменты для ведения домашней бухгалтерии идут дальше простого учета. Они предлагают встроенные курсы финансовой грамотности, контекстные подсказки и рекомендации. Это может быть особенно полезно для тех, кто только начинает свой путь к финансовому благополучию.

Например, приложение может предложить видео-урок о важности создания финансовой подушки безопасности, когда заметит, что вы регулярно тратите весь свой доход. Или подсказать способы оптимизации расходов, если увидит, что вы постоянно превышаете бюджет в определенной категории.

Конечно, эти рекомендации не заменят полноценного финансового образования, но могут стать хорошей отправной точкой для дальнейшего развития ваших навыков управления деньгами.

Выбор инструмента для ведения домашней бухгалтерии — это важный шаг на пути к финансовому благополучию. Но помните, даже самый совершенный инструмент — это всего лишь инструмент. Главное — ваше желание и готовность взять свои финансы под контроль. Начните сегодня, и уже через год вы увидите, как изменилась ваша финансовая ситуация к лучшему!

Структура доходов и расходов: создаем эффективную систему категорий

Представьте, что ваши финансы — это огромный шкаф с множеством ящиков. Без правильной организации он быстро превратится в хаотичную свалку, где невозможно найти нужную вещь. Так и с деньгами — без четкой структуры доходов и расходов вы рискуете потерять контроль над своим бюджетом. Как же создать систему категорий, которая будет работать именно на вас?

Почему категоризация так важна?

Прежде чем мы нырнем в дебри категорий, давайте разберемся, зачем вообще это нужно. Категоризация доходов и расходов — это не просто бухгалтерская прихоть. Это мощный инструмент анализа, который позволяет увидеть полную картину вашего финансового здоровья. Вы сможете понять, куда утекают ваши деньги, где есть потенциал для экономии, и на что стоит обратить особое внимание.

На форумах домашней бухгалтерии часто можно встретить истории о том, как люди, начав вести детальный учет, обнаруживали «черные дыры» в своем бюджете. Кто-то вдруг понял, что тратит непомерно много на кофе на вынос, а кто-то обнаружил, что его «недорогие» онлайн-подписки в сумме съедают приличную часть зарплаты.

Базовая структура: с чего начать?

Итак, с чего же начать создание своей системы категорий? Начнем с самого простого разделения — на доходы и расходы. Казалось бы, очевидно, но многие забывают об этом базовом шаге. Далее, давайте разобьем каждую из этих категорий на подкатегории.

Для доходов это могут быть:

- Зарплата

- Дополнительный заработок

- Пассивный доход (аренда, дивиденды)

- Подарки и неожиданные поступления

С расходами дело обстоит сложнее. Вот базовый набор категорий, который может стать отправной точкой:

- Жилье (аренда, ипотека, коммунальные платежи)

- Питание (продукты, кафе и рестораны)

- Транспорт (общественный транспорт, такси, содержание автомобиля)

- Здоровье (лекарства, визиты к врачу, спортзал)

- Развлечения и досуг

- Одежда и обувь

- Образование

- Сбережения и инвестиции

Тонкая настройка: персонализируем категории

Но стандартный набор категорий — это только начало. Чтобы система работала эффективно, ее нужно адаптировать под ваш образ жизни. Может быть, вы заядлый путешественник? Тогда имеет смысл выделить отдельную категорию для путешествий. Или у вас есть хобби, на которое уходит значительная часть бюджета? Создайте для него отдельную категорию.

На форумах домашней бухгалтерии можно найти множество интересных идей по персонализации категорий. Кто-то, например, выделяет отдельную категорию для расходов на домашних питомцев, а кто-то создает категорию «инвестиции в себя», куда относит расходы на книги, курсы и мастер-классы.

Глубина категоризации: как не утонуть в деталях?

Теперь, когда у вас есть базовая структура и вы начали ее персонализировать, возникает вопрос: насколько детальной должна быть ваша система категорий? Ведь можно дойти до абсурда и создавать отдельную категорию для каждого вида печенья, которое вы покупаете.

Золотое правило здесь такое: категория должна быть достаточно крупной, чтобы в ней накапливалась значимая сумма, но при этом достаточно конкретной, чтобы вы могли анализировать и оптимизировать эти расходы. Например, категория «Еда» слишком общая, а «Молочные продукты» может быть слишком детальной. «Продукты питания» — вот золотая середина.

Исследования показывают, что оптимальное количество категорий для большинства людей — от 10 до 20. Больше — и вы рискуете запутаться, меньше — и можете упустить важные детали.

Динамическая система: категории должны эволюционировать

Создав систему категорий, не стоит считать эту задачу решенной раз и навсегда. Ваша жизнь меняется, а вместе с ней должна меняться и структура вашего бюджета. Возможно, вы решили завести ребенка? Тогда нужно добавить целый блок категорий, связанных с расходами на малыша. Или вы начали работать удаленно? Возможно, стоит пересмотреть категорию транспортных расходов.

Регулярно пересматривайте свою систему категорий. Хорошей практикой считается делать это раз в полгода или год. Анализируйте, какие категории работают хорошо, а какие нуждаются в корректировке.

Техника «прочее»: как не потерять мелкие расходы

Всегда будут расходы, которые сложно отнести к какой-то конкретной категории. Для этого существует категория «Прочее». Но будьте осторожны! Эта категория может стать настоящей черной дырой вашего бюджета. Старайтесь, чтобы расходы в категории «Прочее» не превышали 5-10% от общей суммы расходов. Если вы видите, что эта цифра растет, значит, пришло время пересмотреть вашу систему категорий.

Инструменты для категоризации: что выбрать?

Теперь, когда у вас есть понимание, как создать эффективную систему категорий, встает вопрос: как все это организовать технически? На рынке существует множество инструментов, от простых приложений до сложных программных комплексов. Вот несколько популярных вариантов:

- Excel или Google Sheets: для тех, кто любит полный контроль и готов настроить все самостоятельно

- YNAB (You Need A Budget): приложение с гибкой системой категорий и философией «каждый рубль имеет свое назначение»

- Mint: бесплатное приложение с автоматической категоризацией

- MoneyWiz: мощный инструмент с возможностью создавать сложные иерархии категорий

Выбор инструмента зависит от ваших предпочтений и уровня финансовой грамотности. Начинающим может подойти простое приложение с предустановленными категориями, а опытные пользователи оценят возможность тонкой настройки.

Психология категоризации: как не попасть в ловушку

Создавая систему категорий, важно помнить о психологическом аспекте. Наш мозг любит играть с нами в игры, особенно когда дело касается денег. Вот несколько ловушек, о которых стоит знать:

- Эффект ментальных счетов: мы склонны по-разному относиться к деньгам в зависимости от их источника или назначения. Например, можем легче тратить «неожиданные» доходы.

- Самооправдание: создание слишком детальных категорий может стать способом оправдать чрезмерные траты. «Я не много трачу на одежду, это просто новая категория для аксессуаров!»

- Игнорирование мелких расходов: кажется, что маленькие траты не имеют значения, но именно они часто составляют значительную часть бюджета.

Осознание этих психологических ловушек поможет вам создать более объективную и эффективную систему категорий.

Анализ и оптимизация: извлекаем пользу из категорий

Создание системы категорий — это только полдела. Главное — научиться использовать эту информацию для улучшения своего финансового положения. Регулярно анализируйте свои расходы по категориям. Где вы тратите больше всего? Соответствуют ли эти траты вашим жизненным приоритетам?

Попробуйте метод «60 секунд»: раз в месяц проведите быструю проверку каждой категории расходов. Задайте себе вопрос: «Если бы я мог вернуться в прошлое, потратил бы я эти деньги так же?» Если ответ «нет», подумайте, как можно оптимизировать эту категорию расходов в будущем.

Помните, цель категоризации — не в том, чтобы заставить вас экономить на всем. Цель в том, чтобы ваши расходы соответствовали вашим ценностям и целям. Может быть, анализ покажет, что вы тратите слишком мало на то, что действительно важно для вас?

Создание эффективной системы категорий — это искусство и наука одновременно. Это требует времени, эксперимента и самоанализа. Но результат стоит усилий. Вы получите не просто набор цифр, а ясную картину своей финансовой жизни и инструмент для ее улучшения. Так что не бойтесь экспериментировать, анализировать и совершенствовать свою систему. Ваше финансовое благополучие скажет вам спасибо!

Планирование бюджета: стратегии экономии и достижения финансовых целей

Эй, привет! Готовы погрузиться в мир домашней бухгалтерии? Держитесь крепче, потому что мы отправляемся в увлекательное путешествие по лабиринтам личных финансов! Вы когда-нибудь задумывались, почему одни люди всегда при деньгах, а другие постоянно в долгах? Секрет прост — грамотное ведение домашней бухгалтерии. Но как же освоить это загадочное искусство? Давайте разберемся вместе!

Начнем с того, что домашняя бухгалтерия — это не просто скучные цифры в блокноте. Это ваш личный финансовый GPS, который поможет проложить путь к богатству и избежать денежных ям на дороге жизни. Представьте, что ваш бюджет — это садик, а вы — заботливый садовник. Чтобы вырастить пышные денежные деревья, нужно регулярно поливать их вниманием и подкармливать правильными решениями.

Итак, с чего же начать? Первый шаг — это учет доходов и расходов. Звучит просто, но на деле многие спотыкаются уже здесь. Не поленитесь записывать каждую копейку! Да-да, даже ту мелочь, что вы потратили на жвачку. Кстати, на «Форум домашняя бухгалтерия» часто обсуждают различные методы учета — от старой доброй тетрадки до навороченных приложений. Выберите то, что удобно именно вам.

Теперь, когда у вас есть полная картина ваших финансов, пора переходить к самому интересному — анализу. Вот тут-то и начинается настоящая магия! Разделите все расходы на категории: обязательные (жилье, еда, транспорт), желательные (развлечения, хобби) и лишние (те самые спонтанные покупки, о которых вы потом жалеете). Удивитесь, сколько денег утекает сквозь пальцы на всякую ерунду!

Стратегии экономии: как сократить расходы без ущерба для качества жизни

А теперь давайте поговорим о том, как же все-таки экономить. Нет, я не предлагаю вам питаться одними макаронами и ходить в обносках. Экономия — это искусство, а не мучение! Начните с малого — замените походы в кафе на обеды, приготовленные дома. Это не только сэкономит деньги, но и может стать отличным хобби. Кто знает, может в вас скрывается талант шеф-повара?

Еще один хитрый прием — правило 24 часов. Прежде чем купить что-то ненужное, подождите сутки. Часто оказывается, что желание пропадает само собой. А если нет — что ж, может, эта вещь действительно вам нужна? Кстати, на «Форум домашняя бухгалтерия» я как-то наткнулся на интересное обсуждение. Один пользователь рассказывал, как благодаря этому правилу сэкономил на спонтанных покупках целое состояние за год!

Но экономия — это лишь половина дела. Важно не только сокращать расходы, но и увеличивать доходы. Как насчет того, чтобы монетизировать свое хобби? Или пройти курсы повышения квалификации, чтобы претендовать на более высокую зарплату? Инвестиции тоже могут стать отличным источником дополнительного дохода. Только не забывайте о рисках и не вкладывайте все яйца в одну корзину!

Долгосрочное планирование: как достичь финансовых целей

Теперь, когда мы разобрались с текущими финансами, пора замахнуться на что-то большее. Какие у вас мечты? Собственный дом? Путешествие вокруг света? Открытие бизнеса? Все это возможно, если правильно спланировать свой бюджет на долгосрочную перспективу.

Начните с постановки конкретных целей. Не просто «накопить много денег», а «накопить 1 миллион рублей на первоначальный взнос по ипотеке за 5 лет». Разбейте большую цель на маленькие этапы. Так вам будет легче отслеживать прогресс и не потерять мотивацию.

Создайте финансовую подушку безопасности. Это ваш спасательный круг на случай непредвиденных обстоятельств. Эксперты рекомендуют иметь запас, равный 3-6 месячным расходам. Да, это может показаться сложным, но поверьте, когда у вас будет такая подушка, вы будете спать гораздо спокойнее!

Не забывайте о пенсии. Да-да, даже если вам сейчас кажется, что до нее еще как до Луны пешком. Чем раньше вы начнете откладывать на старость, тем больше сможете накопить благодаря силе сложного процента. На «Форум домашняя бухгалтерия» часто обсуждают различные способы пенсионных накоплений — от государственных программ до частных инвестиций.

Технологии на службе домашней бухгалтерии

В наш век цифровых технологий было бы странно вести учет финансов на бумажке, правда? К счастью, существует множество приложений и программ, которые сделают процесс ведения домашней бухгалтерии не только эффективным, но и увлекательным.

Некоторые приложения автоматически категоризируют ваши расходы и создают красивые графики, чтобы вы могли наглядно увидеть, куда утекают ваши деньги. Другие позволяют установить финансовые цели и отслеживать прогресс в их достижении. А есть и такие, которые анализируют ваши траты и дают персонализированные советы по экономии.

Но помните, что даже самое крутое приложение не заменит вашу собственную финансовую грамотность. Технологии — это всего лишь инструмент, а мастером своих финансов можете быть только вы сами.

Психология денег: как изменить свое отношение к финансам

Знаете, что самое сложное в ведении домашней бухгалтерии? Нет, не математика. Самое сложное — это изменить свое отношение к деньгам. Многие из нас выросли с определенными финансовыми установками, которые не всегда полезны. «Деньги — это зло», «Богатые люди — жадные», «Я никогда не разбогатею» — звучит знакомо?

Пора избавиться от этих вредных мыслей! Деньги — это всего лишь инструмент, который может сделать вашу жизнь лучше. Научитесь относиться к ним с уважением, но без фанатизма. Celebirate маленькие финансовые победы — сэкономили на покупках? Отложили больше, чем планировали? Это повод для гордости!

На «Форум домашняя бухгалтерия» я часто вижу истории людей, которые смогли изменить свою финансовую ситуацию, начав с изменения мышления. Кто-то избавился от импульсивных покупок, кто-то научился ценить свой труд и повысил доходы. Все это начинается с правильного настроя.

Помните, что финансовое благополучие — это марафон, а не спринт. Будут взлеты и падения, но главное — не сдаваться. Ведение домашней бухгалтерии — это не просто учет цифр, это путь к финансовой свободе и спокойствию. Так что вперед, к новым финансовым горизонтам! А если возникнут вопросы или захочется поделиться успехами — «Форум домашняя бухгалтерия» всегда к вашим услугам. Удачи в финансовых приключениях!

Анализ финансовых потоков: как выявить скрытые возможности экономии

Знаете, что общего между рекой и вашими финансами? И то, и другое течёт. Но в отличие от реки, которая всегда знает, куда ей течь, наши деньги частенько убегают в неизвестном направлении. Как же обуздать этот денежный поток и направить его в нужное русло? Именно об этом мы сегодня и поговорим!

Анализ финансовых потоков — это не просто модное словосочетание, которым любят козырять финансовые гуру. Это мощный инструмент, способный превратить вашу домашнюю бухгалтерию из хаотичного нагромождения чеков и квитанций в чёткую систему. Система, которая не только покажет, куда утекают ваши деньги, но и подскажет, где можно сэкономить так, что вы и не заметите.

Итак, с чего начать? Первым делом нужно собрать все данные о ваших доходах и расходах за последние несколько месяцев. Да-да, придётся покопаться в чеках и выписках. Но поверьте, игра стоит свеч! Это как археологические раскопки — никогда не знаешь, какие финансовые «окаменелости» обнаружишь.

Категоризация расходов: ключ к пониманию ваших трат

Теперь, когда у вас есть все данные, пора их структурировать. Разделите все расходы на категории. Классика жанра — это «обязательные» (коммуналка, еда, транспорт), «желательные» (развлечения, хобби) и «а зачем я это купил?» (спонтанные покупки). Но вы можете придумать свои категории — главное, чтобы вам было удобно.

Кстати, на «Форум домашняя бухгалтерия» я как-то наткнулся на интересную дискуссию о нестандартных категориях расходов. Один пользователь, например, выделил категорию «инвестиции в себя», куда включил расходы на образование и здоровье. А другой создал категорию «подушка безопасности», куда ежемесячно откладывал небольшую сумму на черный день. Неплохая идея, не правда ли?

Визуализация данных: когда график стоит тысячи слов

Теперь, когда все данные структурированы, пора превратить эти сухие цифры в что-то наглядное. Диаграммы, графики, гистограммы — выбирайте, что вам больше по душе. Визуализация поможет увидеть общую картину ваших финансов и заметить тенденции, которые могли ускользнуть от вашего внимания.

Например, вы можете обнаружить, что тратите на кофе в три раза больше, чем на спортзал. Или что расходы на развлечения растут из месяца в месяц, как снежный ком. Такие открытия могут стать отличной отправной точкой для оптимизации бюджета.

Анализ временных рядов: как изменяются ваши расходы со временем

Следующий шаг — это анализ того, как меняются ваши расходы с течением времени. Это как машина времени для ваших финансов! Вы можете увидеть, как менялись ваши траты на протяжении нескольких месяцев или даже лет.

Такой анализ может выявить сезонные колебания в ваших расходах. Например, летом вы можете тратить больше на отпуск и развлечения, а зимой — на отопление и теплую одежду. Зная об этих колебаниях, вы сможете лучше планировать свой бюджет и избежать неприятных сюрпризов.

Выявление скрытых расходов: охота на финансовых «призраков»

А теперь самое интересное — поиск скрытых расходов. Это как охота на привидений, только вместо эктоплазмы мы ищем утечки денег. Часто мы даже не замечаем, как небольшие, но регулярные траты складываются в внушительные суммы.

Классический пример — подписки на различные сервисы. Вроде бы всего 200 рублей в месяц, но если таких подписок набирается десяток, то это уже 2000 рублей ежемесячно или 24000 рублей в год! А вы уверены, что пользуетесь всеми этими сервисами? Может, пора устроить ревизию и отказаться от лишнего?

Ещё один интересный кейс я встретил на «Форум домашняя бухгалтерия». Один из пользователей обнаружил, что тратит значительную сумму на мелкие покупки в течение рабочего дня — кофе, снэки, обеды в кафе. Он решил эксперимент — стал брать еду из дома и отказался от покупного кофе. Результат? Экономия в 15000 рублей за месяц!

Анализ соотношения доходов и расходов: балансируем на финансовом канате

Теперь, когда мы разобрались с расходами, пора взглянуть на общую картину. Как соотносятся ваши доходы и расходы? Это как балансирование на канате — слишком сильный перекос в любую сторону может привести к падению.